Кредитная Сберкарта на сегодняшний день считается самой выгодной картой в России по версии Frank RG. Условия использования действительно привлекательные, пусть и не лишены подводных камней. Но перед оформлением карты нужно знать о ряде нюансов.

-

Обзор кредитной Сберкарты ТОП-15 бонусов от банков в апреле

26 000 баллов (=рублей) по бесплатной дебетовой карте Газпромбанк МИР.Вечное бесплатное обслуживание и 1000 ₽ бонус по дебетовой карте Тинькофф Black.Кэшбэк 30% на маркетплейсах и вечное бесплатное обслуживание по кредитной карте Тинькофф Platinum.Вечное бесплатное обслуживание и 1000 миль в подарок по кредитной карте Тинькофф ALL Airlines.3000 ₽ за бесплатную кредитную карту Хоум Банка "120 дней без %".2000 ₽ за бесплатную бесплатную кредитную карту Уралсиба.1500 рублей за бесплатную дебетовую Альфа-карту.20% кэшбэк на все покупки и 200 дней без % льготный период на ВСЕ операции по бесплатной кредитной карте ВТБ.Сертификат в Золотое Яблоко на 2000 ₽ + 1000 рублей + 10% кэшбэк на супермаркеты по бесплатной кредитной карте Кредит Европа Банка.600 бонусных рублей на поездки в Делимобиле.Промокоды на продукты при заказе через онлайн-сервисы доставок.4000 ₽ (+5,5% годовых к вкладу) на Финуслугах за открытие вклада с промокодом.До 30 подарочных акций от Альфа-Инвестиций3000 ₽ за полис ипотечного страхования или ОСАГО.ВСЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Условия обслуживания кредитной Сберкарты

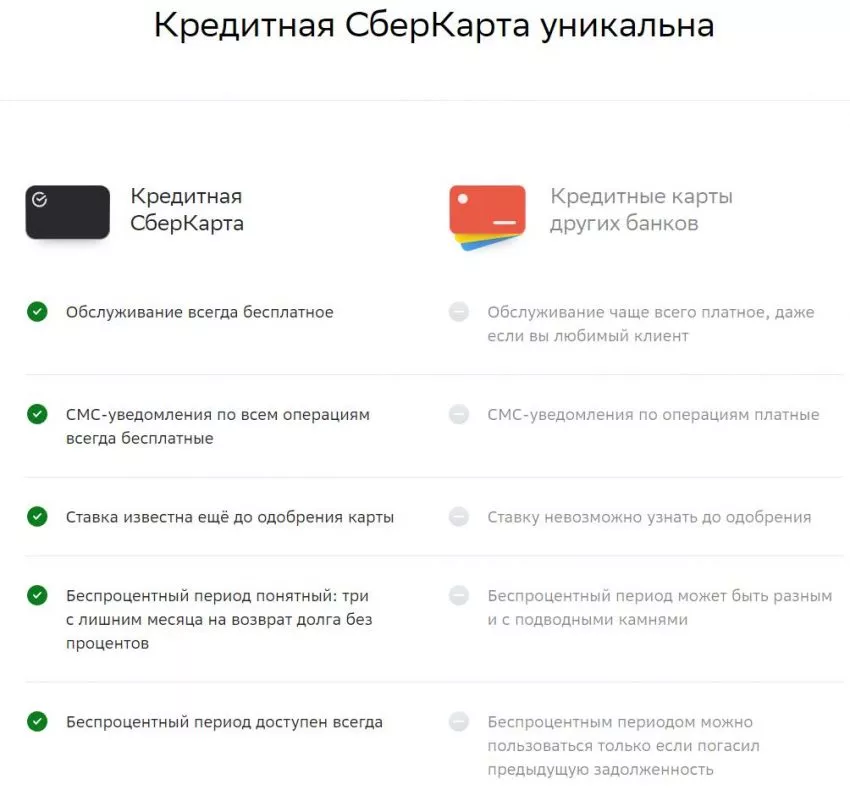

Карточка Сбера выделяется на фоне конкурентов тем, что предлагает бесплатно ряд услуг, традиционно предоставляющихся за процент или фиксированную плату. От этого обслуживание становится выгоднее, но взвешенные выводы нужно делать после ознакомления с полными условиями тарифа.

Сейчас Сберкарта выпускается платежной системы МИР для новых и действующих клиентов банка.

Тариф

Основные условия обслуживания Сберкарты с кредитным лимитом:

- годовое обслуживание — бесплатно (ознакомьтесь с другими бесплатными кредитками);

- процентная ставка — 9.8% за покупки в СберМегаМаркете, а также за расходы в категории «Здоровье» (например, покупка лекарств в аптеках или оплата медицинских услуг, но не стоматологии и офтальмологии) и 21.7% за все остальные операции;

- обязательный минимальный платеж — 3% от суммы покупки, вносится до конца следующего месяца;

- бесплатные смс-уведомления об операциях.

Выпускается Сберкарта с кредитным лимитом до 1 млн.руб. Размер лимита определяется индивидуально для каждого клиента и зависит от кредитной истории. По заявлению банка, размер лимита не зависит от документов, предоставленных клиентов при подаче заявки на кредитку.

Кстати, Сберкарта бывает и без кредитного лимита — о ней мы рассказывали в обзоре дебетовой Сберкарты. А для часто путешествующих — интересно будет почитать про дебетовую Сберкарту Travel.

Как работает 120 дневный беспроцентный период

С данной кредиткой держатель получает 120 дней беспроцентного периода. На деле срок может получиться другим, и 120 дней — это красивая цифра для рекламного предложения.

Чтобы понимать принцип действия карты, нужно разбить этот период на 4 месяца — месяц для совершения покупок и три для возврата одолженных денег без процентов.

Допустим, Василий купил ноутбук 19 марта. Март — месяц совершения покупки, апрель, май, июнь — срок возврата денег без дополнительной платы. Но если посчитать, выясняется, что 120 дней не набирается.

Реальный период без процентов составит:

(31-19) = 12 дней марта + 30 дней апреля + 31 день мая + 30 дней июня = 103 дня. С 1 июля начнется начисление процентов по ставке 21.7% годовых.

Недостаточно просто прибавить 120 дней к дате совершения покупки. Считать беспроцентный период надо по методике, приведенной выше.

Однако у карты есть явное преимущество по сравнению с аналогами конкурентов — у нее «честный» льготный период», который доступен всегда (то есть не обязательно «выводить карту в ноль»). Если Василий из предыдущего примера в апреле купит куртку и заплатит кредиткой, то не будет платить процентов до конца июля, даже если он не погасил долг за ноутбук.

В большинстве банков беспроцентный период вновь доступен только при отсутствии задолженности по предыдущим приобретениям. То есть, карту необходимо выводить в ноль.

Снятие наличных

Сейчас по акции в первые 30 дней после подписания договора на карту можно снимать или переводить на карты сторонних банков без комиссии.

Далее комиссия за снятие наличных составит 3%, но не менее 390 руб. Беспроцентный период на такие операции не распространяется. Сразу придется платить проценты по ставке 21.7%.

Имеет смысл воспользоваться предложением, если нужно однократно расплатиться за покупку наличными. Но это освобождает только от разовой комиссии за снятие (3%), а проценты за пользование деньгами (21.7%) все равно придется платить.

Комиссия за перевод на сторонние счета (в том числе, и на дебетовую карту Сбера, принадлежащую тому же пользователю) равняется 3%, но не менее 390 руб.

Канал "Заработай на банках"Бонусная программа СберСпасибо

Кредитка Сбера подключена к программе лояльности СберСпасибо.

- За покупки у партнеров держателю кредитки начисляется до 30% бонусов от суммы приобретения;

- Бонусами разрешается оплатить до 99% стоимости покупки (только у партнеров программы).

Но активных пользователей подстерегают минусы. В интернете нередки жалобы о том, что Сбербанк блокирует начисление бонусов по «подозрительным операциям» — например, если человек, по мнению Сбербанка, совершает «слишком много» однотипных операций или покупок. Был инцидент, когда пользователь «слишком часто» покупал бензин, и это насторожило сотрудников Сбера, хотя это было связано со спецификой его работы.

Банк подозревает, что недобросовестный клиент пытается нажиться за счет программы лояльности, и требует предъявить подтверждающие чеки. Поскольку в современную эпоху далеко не каждый хранит бумажные чеки, это приводит к потере бонусов. Поэтому рекомендуется сохранять чеки при совершении операций, которые потенциально вызовут подозрение у банка.

Рефинансирование других кредитных карт со Сберкарты

С кредитной Сберкарты можно погасить свои кредитные карты в других банках. В первые 30 дней можно погасить задолженность в других банках без комиссии со стороны Сбербанка. Для этого необходимо совершить перевод в другой банк для погашения задолженности.

На операции по рефинансированию других кредитных карт будет действовать льготная ставка 15,9% годовых.

Важно: на рефинансирование других кредиток не будет действовать льготный период. То есть, если Вы захотите погасить задолженность в Сбере в первые 120 дней, то проценты будут начислены в полном объеме (15,9% годовых).

Смена платежной системы Сберкарты на МИР

Для владельцев кредитной Сберкарты, которые выпускали ее еще с международными платежными системами Виза и МастерКард появилась удобная опция. С недавних пор по кредитной Сберкарте платежную систему VISA и MasterCard можно бесплатно сменить в приложении Сбербанк-Онлайн. Для этого за пару кликов необходимо перевыпустить пластик и сменить платежную систему на МИР. Также, сразу же можно от пластикового носителя. То есть, карта у вас станет цифровой.

Ранее, для смены ПС необходимо было закрывать карту и открывать заново с необходимой платежной системой, что было очень не удобно.

Все это необходимо для участия в бонусной программе лояльности «Привет, МИР», для оплаты картой заграницей в более чем 12 странах мира и для бесконтактных платежей через приложение МИР PAY. Напомню, что карты MasterCard и Visa российских банков работают только внутри России.

Требования к клиенту

Сберкарту со льготным периодом 120 дней оформить проще, чем потребительский или целевой кредит. Критериев выдачи всего два:

- возраст не моложе 21 года и не старше 65 лет;

- наличие временной или постоянной регистрации в РФ.

Доход и занятость подтверждать не нужно. Банк оценивает кредитную историю и на основании нее принимает решение об одобрении и размере лимита.

Канал "Заработай на банках"Как оформить Сберкарту

Сберкарта в черном дизайне оформляется с минимумом документов — только по паспорту.

Если человек уже является клиентом Сбербанка, ему разрешается подать заявку через СберОнлайн. Дополнительные документы не потребуются.

Если гражданин не обслуживается в Сбере, придется подойти в ближайшее отделение банка с паспортом и заполнить анкету.

Подводные камни и подвохи карты

Подвохов карта имеет несколько:

- беспроцентный период не всегда 120 дней, это зависит от даты покупки;

- грейс-период на снятие денег не распространяется, сразу начисляют проценты;

- если допустить просрочку (даже на 1 день), беспроцентный период прекращаются, начинают капать проценты;

- если мало пользоваться кредиткой, размер лимита банк может уменьшить.

При соблюдении условий использования кредитная карта действительно выгодна. Если возникла потребность в заемных средствах, и уровень доходов позволяет, то можно воспользоваться данным кредитным продуктом.

Отзывы — стоит ли оформлять кредитную Сберкарту?

Сберкарта — это кредитная карта Сбербанка с самым большим льготным периодом. Это ее главное преимущество. Найти большой беспроцентный период в сочетании с бесплатным обслуживанием и скромным минимальным платежом будет непросто.

Отзывы пользователей это подтверждают. Большинство негативных комментариев оставлено людьми, невнимательно читавшими условия договора и потому не знавшими о комиссиях за перевод или снятие денег.

Но имеется еще один подводный камень. Пользователь Сбера может держать только одну кредитку Сбербанка. Если у него уже есть старая кредитная карта, и хочется оформить Сберкарту, то надо погасить долг, закрыть старую карточку и подать заявку на новую спустя 30 дней. Сбер закрывает кредитки в течении месяца.

Тут и подстерегает подвох. Несколько клиентов столкнулись с подобными затруднениями — старую карту закрыли, в оформлении новой отказали, и в итоге люди остались вообще без кредитки. Не спасает и безупречная кредитная история, и погашение всех предыдущих платежей в срок. А Сбербанк не раскрывает критериев скоринговой оценки и не отвечает, чем вызвано такое решение.

Чтобы не оказаться в подобной неприятной ситуации, стоит подумать, а нужно ли менять одну карту на другую.